回顾2019年,经济周期性放缓和结构性减速进入调整期,小微企业进入生死存亡的边缘。经营效益日渐恶化,融资获得边际走低,“活着”是这一年的关键词。

进入2020年,1月6日,金融机构全面降准0.5个百分点,释放长期资金8000多亿。服务小微、民营企业长期资金1200多亿,占比15%,资金成本每年下降150亿元。由此可见,“活下来”的小微企业,正逐步改善利润空间和资金获得条件,“纾困”成2020年关键词。

2019年,小微扶持政策紧密出台,特别是银保监会提出的优化小微“两增两控”的总体目标,对金融机构支持小微企业融资有显著政策效应。各界对政策效果发力保持高期待,但小微企业的融资获得性并未得到实质性的提升。据中国人民银行数据显示,截至2019年10月末,普惠型小微企业贷款余额11.32万亿元,较年初增长20.5%,低于2018年21.79%的平均增速。小微企业融资困难的因素众多,我们尝试从金融功能视角,找到了“麦克米伦缺口”这个关键因子,即中小微企业因长期融资壁垒而形成巨大的资金配置缺口,来试图解码和寻找解决路径。

2018 年世界银行发布的《中小微企业融资缺口》显示,中国5600 万的中小微企业中,超过41% 存在信贷困难,中型企业融资缺口达42%,小微企业甚至存在76% 的潜在融资缺口。“麦克米伦缺口”(融资缺口)问题的解决,关系到国泰民生,因此,小微纾困将刻不容缓。

“麦克米伦缺口”源于金融排斥

“麦克米伦缺口”是因为金融机构对小微企业的金融排斥形成的,我国小微企业受到的金融排斥主要来源于以下三个方面。

(一)宏观层面:金融制度

1、机会型排斥。

金融制度的安排在很大程度上受到特定时间内国家战略的影响,使得金融资源倾向于重点发展产业或重点发展地区。差别化的金融政策和非均衡的资源配置,使得处于“双非重点”领域的小微企业几乎无法获得基本的金融支持。

2、市场型排斥。

中央层面对于小微企业和实体经济的支持,在制定金融制度与落地实施对接时产生偏差,各级政府或部门目标不一致也容易导致政策工具与目标的偏离,从而造成区域金融资源的非市场化配置。

3、价格型排斥

地方政府对金融市场进行的非正向干预,造成了金融产品价格的扭曲,例如,对部分国有企业或产业进行大额财政税收补贴。金融资源的供给方式受到外部的非理性介入可能导致异化,进而加剧小微企业受到的价格型金融排斥。

(二)中观层面:金融体系

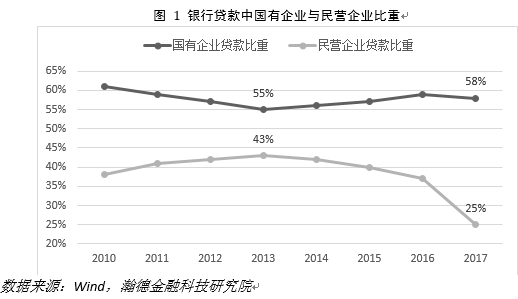

我国的金融体系构成呈现出较为突出的单一性和垄断性,企业融资途径是以银行贷款等间接融资方式为主、债券股票等直接融资方式为辅。然而,在间接融资层面,商业银行往往将资金投向政府融资的大型项目,而对小微企业的金融需求则设置较高的贷款条件,以致小微企业贷款在银行贷款中的比重低于国企(见图1);而在直接融资层面,全国性或区域性的股权融资等直接融资市场的门槛较高,小微企业又难以进入。

(三)微观层面:银行运营

首先,商业银行的传统信用评估方法立足于企业的资本规模、资产质量、抵押情况等财务信息,而小微企业大多在资产和担保层面存在弱势,因此在传统管理体系下无法客观反映出小微企业的信用资质。

其次,商业银行严格的信贷管理流程对企业提交信息的详尽、规范程度具有较高的要求,而小微企业普遍存在抵押物缺乏、信息不透明等劣势,提高了其借贷的难度。最后,繁琐的信贷审批流程与小微企业“短、小、频、急”的资金需求不相匹配,打击了小微企业向商业银行申请融资的积极性。

小微“麦克米伦缺口”解决路径探究

小微企业“麦克米伦缺口”需要跳出过于关注金融结构的桎梏,回归到金融功能的实现路径来疏通或创新。

(一)从顶层设计看小微金融创新

“麦克米伦缺口”的本质是市场失灵,宏观层面的政府干预是治理市场失灵的一般思路,具有普遍性和强制性的优势。

我国小微金融的顶层设计创新小微金融体系在宏观层面的发展更多体现在核心、扩展金融功能的实现。

(1)货币政策施力于核心功能:引导资源配置

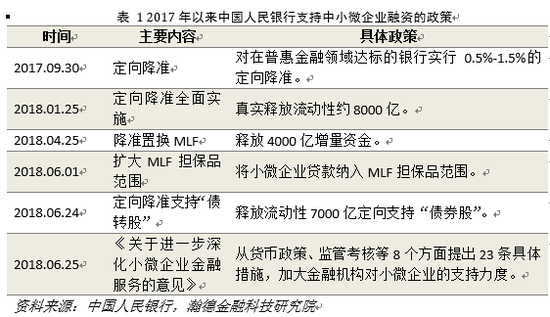

2017 年以来,中国人民银行在小微金融体系中强化了金融核心功能的实现,总体货币政策框架下创新型地嵌入调整措施(见表1),旨在通过金融机构引导社会资金流向小微企业。主要政策创新包括以下三个方面。

一是定向降准。定向降准是人民银行以降准优惠为商业银行设立小微企业贷款激励目标,旨在增加流向小微企业的中长期资金贷款。与定向降准相结合,2019 年4 月份的降准置换中期借贷便利(MLF),对银行的资金结构进行了改善。一方面将大部分释放的流动性引导至城商行和非县域农商行;另一方面,通过增加银行长期资金供应,减轻企业贷款压力。

二是再贷款政策。人民银行将小微企业债/ 贷款纳入合格抵押品,不仅激励了银行增配与中小微企业相关的较低评级的信用债,还提高了小微企业相关担保品的流动性,增强了金融市场对其投资的信心。

三是宏观审慎评估体系(MPA)。人民银行将在MPA 的“信贷政策执行情况”考核中加入对小微企业贷款的临时性专项指标,并对贷款利率做了限制。在普惠金融领域表现达标的银行,将得到更优惠的结构性参数。

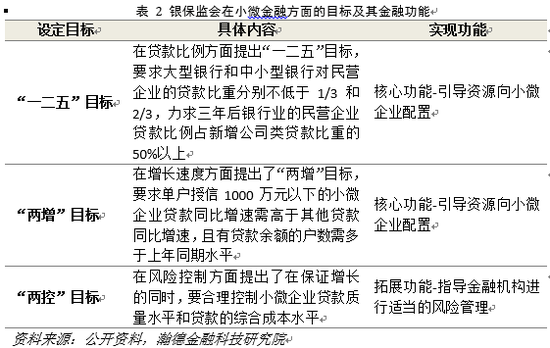

(2)行业指导施力于核心功能和扩展功能:增贷与风控并重

在金融体系中,银保监会充分发挥行业指导的作用,将对小微金融发展的探索集中在优化资金配置和风险控制上。银保监会更贴近金融主体的行为规范,其规整制度也更为严格,在一定时期内效果较为明显。银保监会对小微企业的贷款进行了强制性的目标设定(见表2),对金融机构的核心功能及扩展功能进行硬性指导。

(3)融资支持工具施力于核心功能和衍生功能:增贷与激励并重

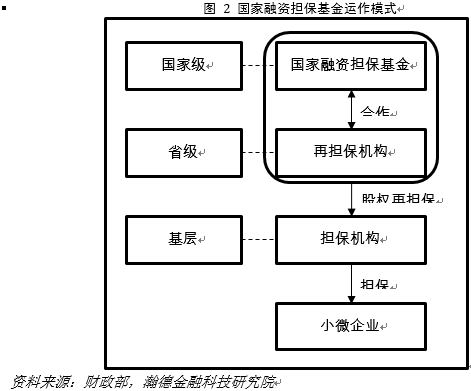

国家融资担保基金由财政部和超过20 家金融机构联合成立,其运作机理(见图2)是由政府设立基金,通过再担保和股权融资的方式,为被投企业注入政府信用。该工具可起到吸引社会资本流向小微企业、分散担保机构资金压力的作用,实现资源配置优化的核心功能。

融资支持工具的另一重要尝试是产业引导基金。其由政府出资设立母基金,再以基金管理人作为普通合伙人(GP),与其他社会资本合作共同设立子基金,对特定产业的小微企业进行股权投资。产业引导基金的亮点在于基金的市场化运营及让利于民的激励措施。政府在其中仅承担出资的角色,基金的日常操作交由基金管理人进行市场化的运营,且在进行投资收益分配时政府让出大部分给社会资本,采用分批退出机制来盘活引导基金。这一系列的举措,可通过资本市场机制来激励金融机构参与作为基金管理人、激励社会资本参与小微企业的投资,达到小微金融衍生功能的实现。

(二)从微观实践看小微金融创新

- 我国小微金融的微观实践创新

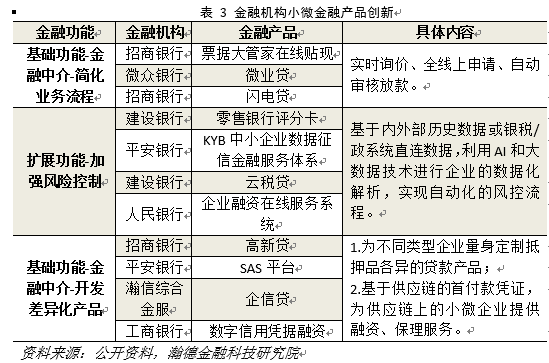

我国小微金融的微观创新则更多集中于金融基本功能和风险控制的实现,体现为金融与科技机构创新型小微金融产品和服务开发(见表3)。在小微金融体系中,金融机构作为金融中介的角色,侧重于对资金融通环节进行各方面的优化,开发有梯度的金融产品。

(1)简化业务流程:引入移动金融

各金融机构将小微企业贷款业务入口转移到移动端的APP 上,实现实时询价、全线上申请、自动审核放款等一系列贷款流程的简化。相比传统的贷款申请,创新的金融产品基于后台的大数据支撑和模型分析,以标准化的流程提高了业务处理的效率,更好地迎合了小微企业申贷“短、频、急、小”的特点;同时,智能处理分析技术的引入,则减少了更多的人工中间环节,降低了小微企业贷款业务的成本,解决了金融资源配置扭曲、长尾客户难以触及的问题。

(2)加强风险控制:引入大数据技术

大数据技术的引入改变了银行传统的风险管理手段。传统的风险管理除了在贷前进行基础信息、评级信息的调研外,更多的重点放在了贷后的惩戒约束。而针对小微金融的创新金融产品,则从企业的数据模型构建和银税、银政合作两个渠道,实现了大数据的分析风控。

(3)开发差异化产品:引入需求分析

从小微企业的实际需求出发,结合实际条件,为不同类型的企业提供差异化的融资服务,避免标准化条款对不同小微企业的限制。例如,为科技型企业提供零抵押融资;利用供应链的首付款凭证,为链上的任一企业提供融资、保理服务。

正如小微金融创新领军人物曹彤所说:“在中小企业普遍缺乏抵质押物的大前提下, 有效解决这部分稳定现金流的银企信息不对称的问题,是化解中小企业融资难的关键”。

如何修建信息到数据、数据到信用的“最后一公里”金融基础设施,渐成解决“麦克米伦缺口”问题的核心路径。因此可以预见,小微纾困将是2020的关键词,也是必修课。

(瀚德金融科技研究院副研究员周钰筠对本文有突出贡献,此文首发于《国际金融》2019年第9期,各位媒体朋友转载请获作者授权。)

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号