文:瀚德金融科技研究院执行院长 中国人民大学金融科技研究所高级研究员 中国人民大学国际货币研究所研究员 杨望 | 瀚德金融科技研究院研究员 赵璐菁

中国经济宏观调控,在应对经济下行压力之时,往往先以加杠杆进行逆周期调控。

多次加杠杆后,负债率势必上升,债务压力之下,调控空间变得极其有限。卸杠杆、减债务就成为政府必须解决的事情。如何刺激经济再发展?供给经济学派提出,减税降费可以通过刺激内需、鼓励创新,给市场注入新的活力。

这正是近十年中国经济调控转变的大逻辑。

今年政府工作报告宣布,将直接对全年减轻企业税收和社保缴费约2万亿元,深入落实增值税改革,普惠性减税与结构性减税并举,重点降低制造业和小微企业税收负担。这些措施正是大逻辑的具体落实。本文要阐述的,正是近几年减税降费的内在逻辑。此外,国外税改能带给我们什么启示,减税降费是否能达到预期?我们都将一并探讨。

十年起伏,我们经历了什么

2008年,全球金融危机蔓延至国内,企业盈利水平下降,大量裁员。基于此,4万亿投资计划出台,对经济进行巨额刺激。

这项措施推动了企业大规模举债投资。好景不长,2013年石油价格大幅下跌,中国经济经历刺激之后的坚挺,随即陷入疲软,政府部门开始大幅举债,针对基础建设进行大额的财政支出。

各地政府大额举债引起了监管层注意,严厉的审计随后跟进。2014年中国经济又出现后劲不足之势。

2015年起,随着各地房市逐步松绑,已经蓄积多年购买力的居民,开始大幅举债买房。三年累计新增约20万亿负债,助力了地产泡沫膨胀。实际上,居民负债近十年一直处于上升趋势,只是后期明显加速。

图1中国居民负债率情况

资料来源:CEIC,瀚德金融科技研究院

如上图所示,居民负债率增速在2011年为2%,到房市高潮的2016年,增速达到14.4%。居民负债率在2017年已接近50%。

2018年,全球经济状况不甚乐观。中国作为世界第二大经济体,GDP增速也在放缓,经济下行压力卷土重来。这个时候,无论政府部门还是居民,再加杠杆基本已无空间。2018年中国的经济增速在2015年之后再度下降,逆周期调节压力较大。

近十年来,中国经济每一次经济下行,都以举债方式刺激经济。经过三轮加杠杆,国内企业、政府和居民部门举债能力已达极限。中国经济整体债务率也处于250%的历史顶峰,相比2008年的水平翻了一倍,与美国次贷危机以前的水平相当。

举债并不能实际地解决经济增长问题。刺激需求、扩大生产,这只是经济周期的一个环节。既举债,则必还债,还债的时候便是经济再次下行之时。从实际情况看,也可得以证实,我国三次举债拉动经济增长,作用周期都较短,通常只要两三年,经济压力又卷土重来。

减税负就是减债促生产

以现今国内形势而言,减税降费成为拉动经济的新马力。通过减税激发市场活力,应从两方面入手。一是刺激内需,实现短期经济复苏,二是鼓励企业创新,从根本上实现“稳增长,稳杠杆”的长远目标。

如前文所述,目前国内负债率已达历史新高,减税不仅调节经济,还能化解债务高企问题。

以居民部门为例,2018年个税起征点提高,增大教育、医疗、住房等专项抵扣,为居民减免近3000亿。新的增值税减税政策,能进一步间接对冲居民债务,提高居民收入。中国人口经上世纪增长,已达较大基数,拉动经济的主角应从外需转变为内需。刺激内需的重要途径之一,便是提高居民可支配收入。

从长远出发,企业创新驱动促进生产,才是经济持续增长的核心来源。要大力推动企业创新,首先要给民企,特别是小微企业减负,使其有富余资金进行创新。

小微企业作为国内市场最有活力的部门之一,不仅是拉动国民经济增长的重要力量,而且是创新技术的重要来源。然而融资难、融资贵的问题一直困扰着小微企业,民间借贷利率通常超过20%,一些沿海地区民间短期借贷甚至达到月利率30%,让企业生存步步维艰,需要大量资金投入的创新研发更是无从谈起。

另外,房价过高,直接提高了劳动力生活成本及企业厂房、办公用地等租金,巨大的房贷压力也使消费需求受到制约,间接对企业利润造成打击。面对经济下行压力,想要重新焕发市场活力,就必须解决小微企业面临的困难,使得企业有富余的资金去研发新技术。

全面降税减费让各个行业、企业都能实打实感受到减税的效果,真正落实于每个企业,直接增加了企业盈利水平和投资能力。而且从长期来看,给企业减负,促进企业效益的提高,可持续激发企业创新活力。

特朗普减税的启示

随着经济全球化进程推进,美国出现制造业空心化与贸易结构失衡等问题,综合竞争力有所下降。内外忧患夹击,特朗普希望通过大幅减税提振美国经济,扭转现今相对疲弱的局势。

特朗普对个人所得税、企业所得税和跨境所得税都进行了一定整改。我国今年税改并未涉及跨境所得税,因此本文只谈个人所得税和企业所得税,以便于比较阐述。

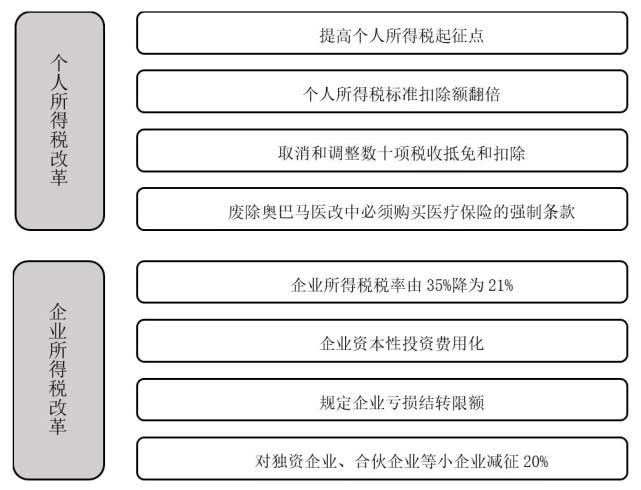

图2 特朗普税改的主要内容

美国税改主要内容是:企业所得税力度较个人所得税强;企业所得税率从35%下降到21%,幅度较大;企业资本性投资费用化,间接降低了企业缴税额;对小微企业减征20%的优惠政策,以促进其发展与创新。

在企业所得税上浓墨重笔,与重振制造业、提升美国经济的目标契合。此安排与美国自身税源结构有关,美国企业所得税占联邦财政比重较小,而个税向占比重大。大幅下调个税税率,将导致财政收入急剧下滑。

美国税改在企业领域力度较大,有利于企业增加利润、鼓励固定资产投资,扩大就业;美国个税改革力度与我国相似,一定程度地增加居民部门可支配收入,进而刺激消费支出。

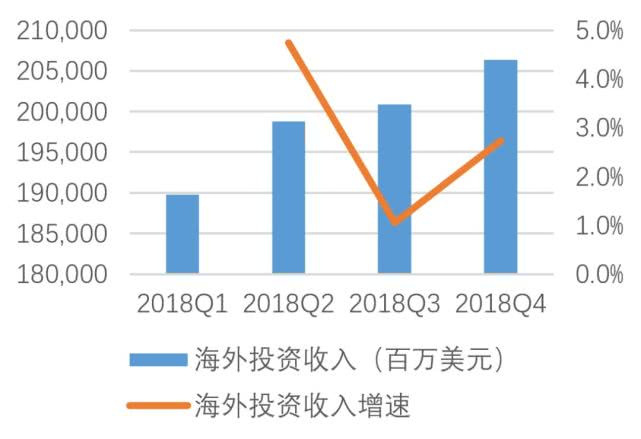

特朗普税改更像短期红利,季度内明显提振了美国经济,但后期驱力不足。美国国内外消费投资增长普遍在2018年第二季度到顶。如图4所示,2018年第二、三季度GDP增速分为达4.2%、3.4%,相比2018年第一季度与2017年各季度有较大提升。海外投资收入呈现同样趋势。如图5所示,2018第二季度,美国海外投资收入为1987亿美元,增速达4.2%,而后第三、四季度增速放缓,分别为1.05%、2.73%,逐季减少。

图3美国GDP增速

图4美国海外投资收入情况

来源:美国经济分析局,瀚德金融科技研究院

特朗普税改运用的,正是供给学派有名的“涓滴理论”:减税让富人更富,当富人手里的钱多起来,就会进行投资,从而增加就业,促进经济增长。

业界有观点认为,特朗普税改后财富先流向富人,然后才使中产和平民收入增加。因此,如果减税实践力度不大,或者最终落实受阻时,会影响财富“涓滴”给平民。政府最后动用养老社保资金,以弥补减税导致的财政收入——这相当于“劫贫济富”,增大贫富差距。因此,减税政策最忌半途而废。

减税降费 效果如何

我国减税措施持续推行,力度不断加强,范围不断增大,为企业部门减轻负担;降费进一步将普惠落到实处,兼顾了中低收入群体利益。

减税为企业部门注入活力

对于企业,主要从企业所得税与增值税两方向为其减负。2017年5月之前,中国增值税率分别为17%、13%、11%、6%四档,当年简至17%、11%、6%三档。

2018年5月,增值税税率经历了一次较大调整,17%和11%的两档税率分别下调为16%和10%。此外,2018年企业所得税方面亦有调整,如下图所显示。2018年对小微企业发展、企业创新研发以及高新技术企业进行大力减负,意在激发高新企业、小微企业活力。

图5减税具体内容

来源:公开资料,瀚德金融科技研究院

2019年政府工作报告的财政政策,从2018年“取向不变”变为 “加力提效”。

据统计,2018年政府预计为企业和个人部门减税降费1.1万亿元,实际完成规模约1.3万亿元。在此基础上,2019年减税强度更上一层楼,再降税率,着重于为企业部门减负,预计为企业减轻税收和社保负担近2万亿。

减税力度加大,与18年的经济下行压力有关系。拉动经济需要较大强度刺激,这也是此次减税从我国第一大税种增值税下手的原因。

去年减税实施进行,我国各行业有不同程度受惠,下文具体以制造业为代表进行阐述。针对制造业中的应缴增值税税额,制造业上游下降约597.24亿元,中游下降约303.94亿元,下游下降约418.56亿元。

下降绝对值最大的行业分别为化工、采掘、建筑装饰、汽车制造、生物医药,分别下降209.21亿元、196.38亿元、135.64亿元、107.41亿元、105.44亿元。此次降税共有望推动制造业企业利润总额增厚幅度8.01%,受利润基数影响,上、中、下游分别回升12.47%、7.41%、5.68%,采掘、商贸、化工、国防军工利润增厚幅度最大,分别达到13.99%、11.16%、10.95%、9.85%。

降费兼顾社会福利保障

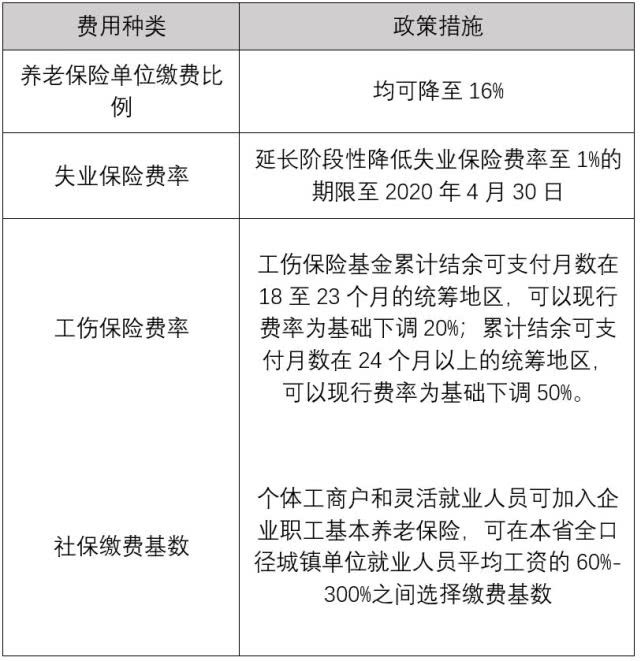

与特朗普税改不同,我国是减税与降费双管齐下,如下图所示,养老、失业、工伤都有相应降低负担,兼顾到中低收入群体社保福利。

图6降费具体内容

来源:公开资料,瀚德金融科技研究院

各项缴费率下降直接降低了单位缴费比例。如图所示,全国平均缴费基数下降幅度为22.4%,上海下降程度达32%。据估算,全国平均缴费负担约下降38%,整体企业人力成本降低约0.97%,对人力成本平均占总成本七到八成的互联网等创新性企业而言,近1%的人力成降低,可大幅减少企业成本压力。

在全球经济普遍增速放缓的大环境下,符合中国国情的减税降费刺激居民内需、鼓励企业创新,提振了市场信心,从供需两侧为中国经济注入了活力,不仅是短期红利的下放,更有利于长远的经济高质量发展。

了解更多深度内容,欢迎关注杨望金融微信公众号。(ID:yangwangjinrong)

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号